为什么物理世界没有像数字世界一样进步?

文 | Rob Hamilton. WHY HAS THE PHYSICAL WORLD NOT PROGRESSED LIKE THE DIGITAL?. 2021/8/18.

在我祖父出生的那一年,超音速喷气发动机、合成橡胶和现代显微镜都被发明出来了。我父亲出生的那一年,激光和卤素灯都被发明了,第一颗 GPS 卫星被发射到太空。在我出生的那一年,现代互联网是通过蒂姆·伯纳斯·李的提议——“万维网:超文本项目的提案”以及第一个网站而被发明的。

上周末清晨我去遛狗,手机上收到了推送通知:Eric Weinstein 在 Clubhouse 上谈话。会议室的标题是“为什么科学家、媒体和政客对我们撒谎?”对于那些不了解 Weinstein 的人来说,他是一位异端思想家、Thiel Capital 的董事总经理,也是“智识暗网”一词的创造者。在过去的一年里,他与整个比特币社区有过接触,但这不是本文的重点。

多年来,我一直在听 Weinstein 的演讲,因为他能够提出心智模型,帮助我以不同的方式看待世界,或者他称它们为“传送门”——他用这种现象给他的播客命名:“传送门”(The Portal)。Weinstein 将学术界、媒体和政治家的跨界衰落归因于一个引起我注意的想法:“内在增长义务(EGO)”。我之前在他 2019 年的首期播客节目中听说过这个词,Peter Thiel 给这贴了个标签:“一个停滞不前和普遍的建制化失败(Institutional Failure)的时代”。

我回去听了那一集——接下来的三个小时的讨论是本文的灵感来源。我希望列出他们两人讨论过的一些基本想法,以及比特币如何解决这个让 Eric 懊恼的问题。

让我们设定一些条件。机构(建制)是讨论的关键部分,因此准确的定义将奠定坚实的基础。机构(Institution)是一群为共同目标自我组织的人。天主教会、纽约时报和你当地的运动队都是机构的例子。机构在健康文化中发挥着至关重要的作用,因为它们使个人按照商定的条件作为群体运作。如果你是当地家长教师协会的董事会成员,那么所有与教育孩子无关的问题都不是谈话的一部分。机构充当意义建构(sense-making)的器官,具有共同目标的个人可以通过对话推动比他们自己更伟大的事业向前发展。前提是,当机构健康的时候。

内在增长义务(EGO)是一个机构必须以多快的速度增长才能保有其正当地位。方便起见,它也可以被认为是一个特定机构的自我(ego)。举一个容易识别的简单例子:大学。一位教授教一群研究生,其中许多人希望自己成为教授。当这些学生毕业时,许多人可能希望继续成为教授来教他们自己的研究生。任何熟悉庞氏骗局的人都可以看到,这在几个周期后很快就无法持续,因为每个新教授都需要许多新的研究生。

Weinstein 和 Thiel 假设,当增长停止时,我们的机构就会变成寄生虫和反社会。机构开始忘掉初心,埋头向内,不惜一切代价努力增长。此外,他们带着一群顶级专家与世隔绝,这些专家声称对真实情况拥有唯一的权威,甚至构建了我们衡量现实的手段。一个典型的例子就是通货膨胀。

我们值得信赖的经济学家告诉你,通货膨胀不是货币供应量增加,而是一系列精心计算和加权,以断言通货膨胀率仅为 5.4% [1]。如果你查看 M2 货币供应量——这是一个不能耍花招的指标—— 30% 的货币是自 2020 年 1 月以来创造的。此外,75% 的货币是自 2008 年金融危机以来创造的[2],但如果你使用政府提供的计算器,则 2008 年 1 月的 1 美元“经过通货膨胀调整”相当于 2021 年 1 月的 1.24 美元[3]。如果机构是我们的集体意义建构器官的一部分,且它们在混淆而不是寻求真相中发挥作用,那么这对社会有什么影响?

建制化背叛(Institutional betrayal)是 Jennifer Freyd 提出的一个概念。概括地说,当一个承担看管职责的机构欺骗和违背其职责时,个人创伤会超出犯错的个体代理人,进而影响到更大的社会结构[4]。

在政府的补贴下,大学生正在背负上越来越多的债务。经济数据很清楚:我们正在为低质量的服务支付更多费用[5]。学生贷款不再为大学生服务,而是为从事“教育”的机构服务。机构通过与政府协调制定政策,使免除(或再融资)学生债务成为非法的,从而进一步巩固了权力,但所有其他形式的债务都可以通过法院再融资或免除。教育制度困住个人,为维护“教育”制度服务。机构已从一种手段转变为主要最终目标。

没有机构可以摆脱 EGO 的驱使。以 IBM 这样的大型科技公司为例。自 1995 年以来,IBM 已在股票回购上花费了 2010 亿美元。IBM 今天的市值为 1270 亿美元,明显显示出 12 位数范围内的不当投资。

囚徒困境在 IBM 这样的机构中形成。大型上市公司执行董事会的主要薪酬是股票。如果增加股票价值是你获得薪酬的途径,那么你会看到两条途径:员工是否通过进行资本分配来引导他们的公司进行创新以获得超额的资本回报?或者他们是否会利用现有的现金流购买自己的股票,不改变基础业务单元经济情况而提高股价?很明显,IBM 管理层几十年来的选择是什么。同样引人注目的是这一切都是如何成为可能的。

想象一下,告诉你的老板——从 CEO 起越过7个层级——这是一个可怕的想法,资本应该投资于新企业而不是回购。这将积极攻击高管薪水的内在增长义务(EGO)。对于这些领导者而言,他们参与了这个共同的谎言——每个希望在这些机构爬格子的人都必须配合。

之前提到的一个群体不受内在增长义务的影响:个人。不依赖机构为家人提供食物的个人有说真话的自由。这个属性使比特币人在解决这个问题的战争中成为盟友。在了解比特币如何解决这个问题之前,我们还有另一个“传送门”需要探索。

Thiel 和 Weinstein 讨论说,在 1960 年代末和 1970 年代初,技术发展出现了分歧。随后的时期,一直持续到今天,他们称之为“大停滞”。

在工程前沿的原子世界中,物理世界在这段时间里几乎没有什么进展。在比特世界中,我们看到计算机、互联网、移动设备和硅谷以外的科技初创公司呈指数级增长。摩尔定律是微芯片上晶体管数量每两年翻一番的历史趋势,它一直是增长的重要来源。

为了将此作为比特币人可能理解的例子,请看一下挖矿设备。比特大陆的 S9 是一款比特币矿机,于 2017 年底发布,使用 90 瓦的功率产生 1 TH/s(terahash/s)(的算力)。2021 年 8 月发布的 S19j 使用 30 瓦产生 1 TH/s。相隔 3.5 年的硬件获得了 66% 的效率提升。这个增长率甚至会让最雄心勃勃的机构羡慕不已。

Thiel 用一个比喻来表达这一点,这使这一点回到了现实。硅谷一直在积极推动星际迷航计算机的可能界限到这一点,在这一点上我们甚至可能认为它有些过时——考虑到今天人们对于口袋里装着一台超级计算机已经非常熟悉。你可以想象皮卡德船长说“嘿,Siri”——并且知道我们已经生活在那个未来的世界里。

另一方面,伴随的技术都没有被开发或看到有意义的进展。没有曲速引擎,没有全息甲板,没有复制器。在 3D 打印等类似领域可以看到的进步更多的是比特领域的技术创新,而不是突破性的物理技术。

许多停滞不前的增长(1970 年后)都在和这样一个事实缠斗,即我们已经实现了星际迷航计算机的飞跃,却没有实现在星际迷航世界中的其他任何东西。我们于 1969 年 7 月登上月球,所用的计算能力比 TI-84 计算器还小[6]。在 2021 年,媒体大肆宣传,因为 50 多年后亿万富翁突破了大气屏障——使用计算能力提高了 500 万倍的微芯片[7]。而自 1972 年以来,我们还没有登陆过月球;我们的野心去哪儿了?

Weinstein 用另一种方式表达它。如果你走进一个房间并去掉所有的屏幕,那么除了风格和品味之外,那个房间从 1970 年代以来发生了哪些真正的变化?作为千禧一代,可能没有亲身体验过 1970 年代的房间是什么样子的。不过,浏览一些家庭相册就知道,Weinstein 是对的:什么都没有改变。

然而,比特世界也不能幸免于停滞。第一代 iPhone 和最新款除了一些外观变化之外在功能上是相同的。由于摩尔定律,运行时间更快,相机质量更好,但在这些创新中没有了像从前智能手机时代到后智能手机时代那样的大步跨越。比特币挖矿世界中的任何人都会告诉你,我们开始在未来一代矿工身上获得额外的效率。如果推动过去 50 年经济发展的比特世界的抛物线增长即将耗尽燃料怎么办?我们如何继续前进,对那些在我们出生之前就被承诺过的人的义务而言会发生什么?

到目前为止,这是对那次谈话的两个最大收获的总结。内在增长义务和原子世界的大停滞。然而,在这三个小时的对话中,没有提到比特币——甚至是金钱——都没有提到。它们是如此接近!Thiel 指出大停滞发生在 1968 年至 1973 年之间,Weinstein 将其定位为 1971 年至 1973 年。

1971年究竟TMD发生了什么?

提醒一下那些未曾注意的读者,尼克松在 1971 年正式关闭了黄金(兑换)窗口。至此,整个世界都在布雷顿森林货币体系下运作。该体系决定性的特征是主权国家仍然能够用美元兑换黄金。当尼克松关闭黄金窗口时,美元完全转变为法定货币。来自 wtfhappenedin1971.com 的一帮人做了很棒的工作,指出社会经济数据在 1971 年之后开始变得有点奇怪。货币(问题)是连接 EGO 根源和大停滞的谜团的关键部分。

让我们来看看这是如何与比特币的世界统一起来的。

1970年,美国的GDP为1.073万亿美元。2020年,它的GDP为20.93万亿美元。折合 50 年 6% 的复合年增长率(CAGR)。这是超过半个多世纪后令人印象深刻的增长率!不过,这种增长发生的来源存在争议。绝不是所有的增长都是欺骗性的,我们可以感谢摩尔定律带来了很多有机增长,但并非所有增长都是平等的。我们必须透过营收数字去看才能了解更多信息。

债务市场是增长指标的把戏所发生的地方。当一个人、公司或政府借钱时,消费和增长发生在当下,消耗了倒欠未来的资源。如果从未来拿走太多来支付现在(即,如果债券发行人的需求超过供应),利率就会上升,以表明这债务是否真的值得背负。如果没有利率可以适用的上下文,债务就没有什么意义,而这就是第二层操纵所介入的地方。

利率是在现在和未来之间进行协商的表现形式。随着利率的提高,当前的经济误判会受到更大的惩罚,而延迟满足至未来则有更大的回报。

但是,当一个机构具有了寄生性,作为最后贷款人的美联储会发生什么事情?由于增长是通过借贷来实现的,而美联储是金融市场的后盾,他们是该国的首席增长官。从机制上理解这是如何完成的对于展示比特币如何修复这个寄生周期很重要。

今天,当政府需要花掉它没有的钱时,就会举行国债拍卖。这些债券的期限从几个月到 30 年不等。市场参与者将购买未偿债券,可变“价格”被确定为利率。利率越高,债券持有人因将资金锁定在债券中而获得的补偿就越多。相反,这也意味着随着利率上升,政府将不得不支付更多的钱来发行债券。

美联储在这个过程中发挥着不可或缺的作用,以确保当前的增长优先于为未来牺牲。美联储以每月 800 亿美元的速度进入国债市场。随着债券“需求”的增加,财政部能够人为地压低利率。Lyn Alden 恰当地将其描述为一家餐厅,其中最大的顾客是主厨。这毫无经济意义。

美联储和美国财政部参加了仪式,向内在增长的祭坛弯腰。更高的利率会影响当前的增长,因为从未来索取并拿到现在的成本更高。利率不得不屈从于我们 EGO 的意愿也就不足为奇了。

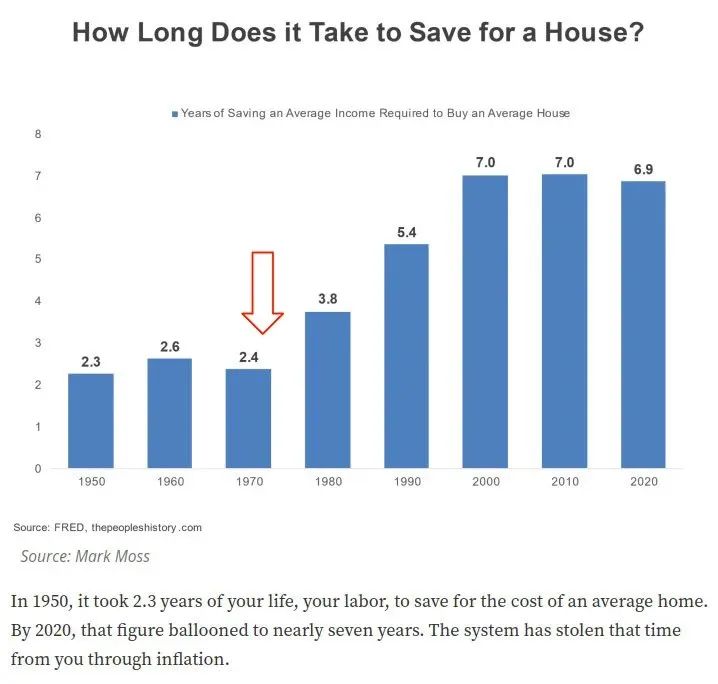

所有这一切都超出了国债,房地产市场处于历史最高水平,但美联储继续每月投入 400 亿美元购买抵押贷款支持证券[8]。较低的利率不仅会损害你为未来储蓄的能力,而且你在生活中需要有一个稳定的环境来养家糊口的东西,比如房子,正在随着不断上涨的房价而货币化,变得超出你的购买能力。

美国 30 年期债券于 1977 年首次拍卖[9]。1974 年至 1977 年间,发行了 25 年期债券。在 1974 年之前,10 年期债券是美国可追溯到 1929 年的主要债务工具。长期债务可以在社会中扮演一个诚实的角色。例如,一家保险公司有着长期面向未来支付保单的负债,因此随之采用长期债务工具是一种负责任的对冲方式。暗藏杀机的地方在于,将长期债务与之前讨论过的利率操纵结合起来。

30 年期债券的利率有一个隐性的协议。在那些正在掌舵的人中,他们愿意给后代留下多少?我们经常根据世代划分来评估我们的领导者,从婴儿潮一代到Z世代(译注:指出生于1990-2000年代的互联网一代),以及介于两者之间的一切。现实比这更复杂。那些掌权的人用 EGO 的枪指着他们的头,这是一种任何人都无法控制的动物精神,并且总是会按下印钞机的按钮。美联储和我们的民选官员继续通过赤字法案,他们是他们帮助建立的系统的奴隶。

随着 30 年期利率进一步下降,为今天的 EGO 服务的未来正在日益枯竭。直到主要国家已经出现负增长的地步,再没有增长可以留给未来。更坦率地说,我们的统治阶级,绝大多数来自沉默的一代和婴儿潮一代,正在将千禧一代和 Z 世代的未来在财务上献祭给他们唯一的真神 —— EGO 。

那么作为比特币人,我们该怎么做?我们基于一个创始原则形成自己的建制:永远只有 2100 万枚比特币。比特币的货币政策中没有 EGO。作为比特币人,我们的目标是增加我们的主权,支持个人的价值,而不是向寄生性的机构低头。

Greg Foss 将比特币描述为中央银行和印钞的信用违约互换。信用违约互换(CDS)是一种金融工具,可以对给定信用市场的风险进行定价。正如《大空头》中所描述的,这就是 Michael Burry 做空美国房地产市场的方式。Foss 是对的,但它甚至走得更远。比特币是一种基于 EGO 的信用违约互换的概念。

比特币能够驾驭美联储宽松货币政策带来的资产通胀泡沫。或者正如比特币人所描述的那样,NgU(数字上涨)技术。我们都同意比特币永远只有 2100 万个,并将去中心化和易于验证作为基本原则。比特币作为一个社区,蔑视那些告诉我们我们错了的专家,而 NgU 是我们的收据。在固定货币供应的情况下,增长只能靠赚取而不是被操弄。这一创始原则鼓励延迟满足和创造性的资本分配,而不是消费主义和债务。

这对原子世界有何影响?由于摩尔定律,比特世界中的边际努力具有更大的财务和政治优势。EGO 以唾手可得的果实对征服比特世界进行奖励。此外,美联储进入债务市场并人为地压低利率以维持增长,使得在原子世界中风险较高的长期投资的吸引力降低。随着比特世界的抛物线式增长,试图征服原子世界的动机就会减少。很难量化许多事情的机会成本,比如本应成为物理学家和化学家的伟大思想家,最终却成为一家 FAANG 公司的软件工程师,只是为了努力将广告参与度提高 0.1%。解决此类问题的前景黯淡无光。

我们的机构正在让我们失望,因为它们正处于马尔萨斯式的困境之中。如果自然增长遇到瓶颈,所有剩余资产都是零和征服。你只有通过从别人那里攫取才能得到更多。这就是为什么如此多的机构变得短视,专注于当时的政治而不是他们的初心。然而比特币人以不同的方式看待世界,我们生活在一个伟大创新的时代。去看看挖矿的世界就知道了。

在播客中,Weinstein 正确地指出,增长需要增加能源消耗,而增长会消除暴力。比特币通过其工作量证明挖矿,为将比特币无限稀缺的数字世界嫁接到物理世界提供了机会。这推动了能源网络的扩张,为世界带来了更多的繁荣。

要更详细地理解这一点,需要对能量的工作原理有所了解。最近两次深入了解能源网络详细机制的采访是对 Harry Suddok 关于“比特币做了什么”的采访和 Nic Carter 在 B Word 会议上的演讲。

简而言之,能源网络有几个属性是比特币可以利用的。首先,一旦产生能量,就必须立即消耗掉。其次,能量在较大的距离上传输时衰减很大。第三,有一些能量提取方法存在浪费,这些相关的能量在今天就被浪费了。

比特币挖矿的承诺是它总是会购买任何产生的剩余能源,无论在世界上的任何地方。将受困能源货币化,以及更有效地回收提取原本会被排放或燃烧的能源,都可以帮着资助以前不可持续的能源项目。这一切都是通过自愿的市场互动来完成的。无需全面立法或机构间协调。

临别之际,Thiel 在《传送门》那一集中提到了一句话:“其中一个挑战——我们不应低估在 21 世纪重启科学和技术有多么重要——就是我们如何讲述一个故事,能够对牺牲、难以置信的辛勤工作和延迟满足进行激励,以面向内在非暴力的未来?”

比特币是回答这个问题不可或缺的一部分。这远远超出了个人的金钱收益。对于比特币人来说,有一个光明的、温暖的未来,我们不会专注于季度收益,而是专注于发展代际财富。我们成功还不够,我们可能永远不会遇到的曾曾孙必须茁壮成长。比特币人将成为明天的资本分配者,其项目可能在我们的一生中没有回报。比特币人将有一个席位来检查寄生式的 EGO,并确保比特币作为数字和物理真相,将停止谎言并为我们的后代生活建立一个更美好的世界。

参考资料:

1 Cox, Jeff, “Inflation Climbs Higher Than Expected in June as Price Index Rises 5.4%,” CNBC, July 13, 2021, https://www.cnbc.com/2021/07/13/consumer-price-index-increases-5point4percent-in-june-vs-5percent-estimate.html.

2 St. Louis Federal Reserve, “M2 Money Supply,” FRED, August 17, 2021, https://fred.stlouisfed.org/series/M2.

3 US Bureau of Labor Statistics, “CPI Inflation Calculator,” https://www.bls.gov/data/inflation_calculator.htm.

4 https://en.wikipedia.org/wiki/Institutional_betrayal

5 MBI Concepts Corporation, “IBM’s Stock Buybacks Have Not Produced Societal Wealth,” April 10, 2021,. http://www.mbiconcepts.com/ibms-stock-buybacks.html.

6 Kendall, Graham, “The First Moon Landing Was Achieved With Less Computing Power Than a Cell Phone or a Calculator,” July 11, 2019, https://psmag.com/social-justice/ground-control-to-major-tim-cook.

7 “Moore’s Law Graph,” Wikipedia, https://en.wikipedia.org/wiki/Moore%27s_law#/media/File:Moore’s_Law_Transistor_Count_1970-2020.png.

8 Bloomberg, “Fed Seen Speeding Taper of Mortgage-Backed Securities in Early 2022,” Pensions and Investments Online, https://www.pionline.com/economy/fed-seen-speeding-taper-mortgage-backed-securities-early-2022.

9 “History of U.S. Treasury Bonds,” TreasuryDirect, https://www.treasurydirect.gov/indiv/research/history/histmkt/histmkt_bonds.htm.

————————————————

版权声明:本文为CSDN博主「blockcoach」的原创文章

原文链接:https://blog.csdn.net/blockcoach/article/details/126066369