最近萌发了一个想法,开一个新的系列,叫“塔山之石”。我挑选一下塔勒布的推特发言,翻译成中文并且加一些注释,以防一些圈内的黑话大家看不懂。

另外我会加一些我个人的点评。都是比较时事的。

下面开始系列的第一回:塔勒布论通胀。

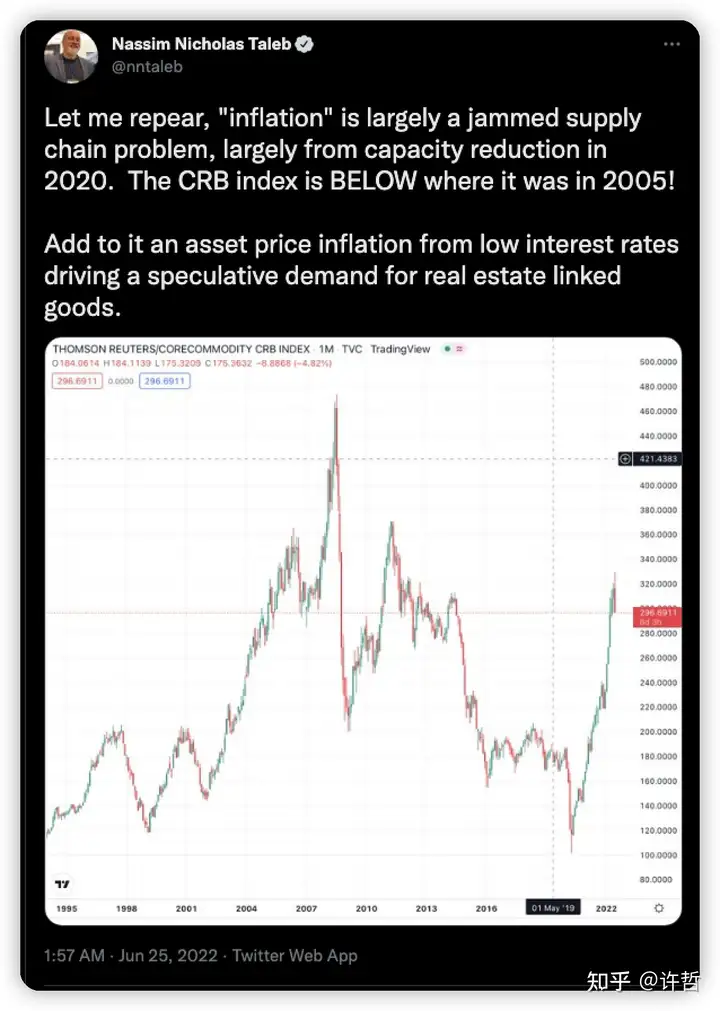

这是2022年6月25日的推,大致的意思是:

让我再重申一遍:“通胀”很大程度上是一个供应链卡壳的问题,主要是因为2020年开始的产能的锐减造成的。CRB指数(*)现在低于2005年!

(*)路透商品研究局指数(CRB Index,即Commodity Research Bureau Index),是由美国商品调查局依据世界市场上多种基本的经济敏感商品价格编制的一种期货价格指数,通常简称为CRB指数。

此外,低利率推动了房地产相关上游领域的投机性需求造成了通胀。

意思是房贷利率低导致了房地产上游大宗商品价格的上涨

上面这条推有一位 Patrick Ronney的网友评论:

加息可能会一定程度上抑制供给方面的问题,但在物流问题彻底肃清之前,这种供应链导致的问题,加息会不会是另外一个麻烦而不是解决方案啊。

意思是说如果通胀是供应链的问题,那么加息导致的对经济的伤害很大,也并不能让港口物流变通常,那加息是不是根本就“不对症”,反而有害。

塔勒布回帖:

我极力赞成加息,除了我刚说的之外(*),还有一个核心理由:这能帮助整个国家重新建立估值体系。

Patrick Ronney表示好的好的,大佬。

(*)见下面的推

许大点评

这里是一个关于加息是否是供应链通胀问题解决方针的讨论。通胀是商品价格上涨的一个现象,是商品的供给赶不上货币的供给。虽然加息并不能改善供应链畅通的问题,但能减少货币的增速,这当然对降低通胀是有帮助的。关于为什么加息能重塑估值体系,参考拙作:为什么美联储一提加息,市场就慌了?

塔勒布追评到:

这是一个资产估值驱动的通胀

Patrick Ronney表示大佬说的对大佬说的好!你真棒棒,100分

塔勒布又吐槽到:

人们把房子和放了杠杆的账户当现钱了,呵呵

Patrick Ronney表示

杠杆是个好东西啊,直到它弄死你之前都是

许大点评

这个链条:低利率导致了资产投机也就是估值泡沫,然后资产价格的泡沫导致了上游大宗商品的上涨,然后供应链又恰好卡壳了,于是炸了。所以提高利率重塑估值体系,也就是戳穿资产价格泡沫,是治标又治本的,所以塔勒布极力赞成加息。

这个 asset driven inflation 其实就是讲房地产泡沫是通胀的万恶之源。

房地产根本不是什么吸纳过剩流动性的“池子”,就是通胀制造机。参考拙作:

许哲:拆解印钞机——房地产循环1354 赞同 · 121 评论文章

塔勒布的那个吐槽,人们把房产和杠杆账户当现钱了是一个净值幻觉的无情嘲讽。市值和真实的财富根本不是一回事。市值只是市值,不完全等同于钱,很可能是非常虚的东西。

参考拙作:一个上市公司的市值高低能说明什么?

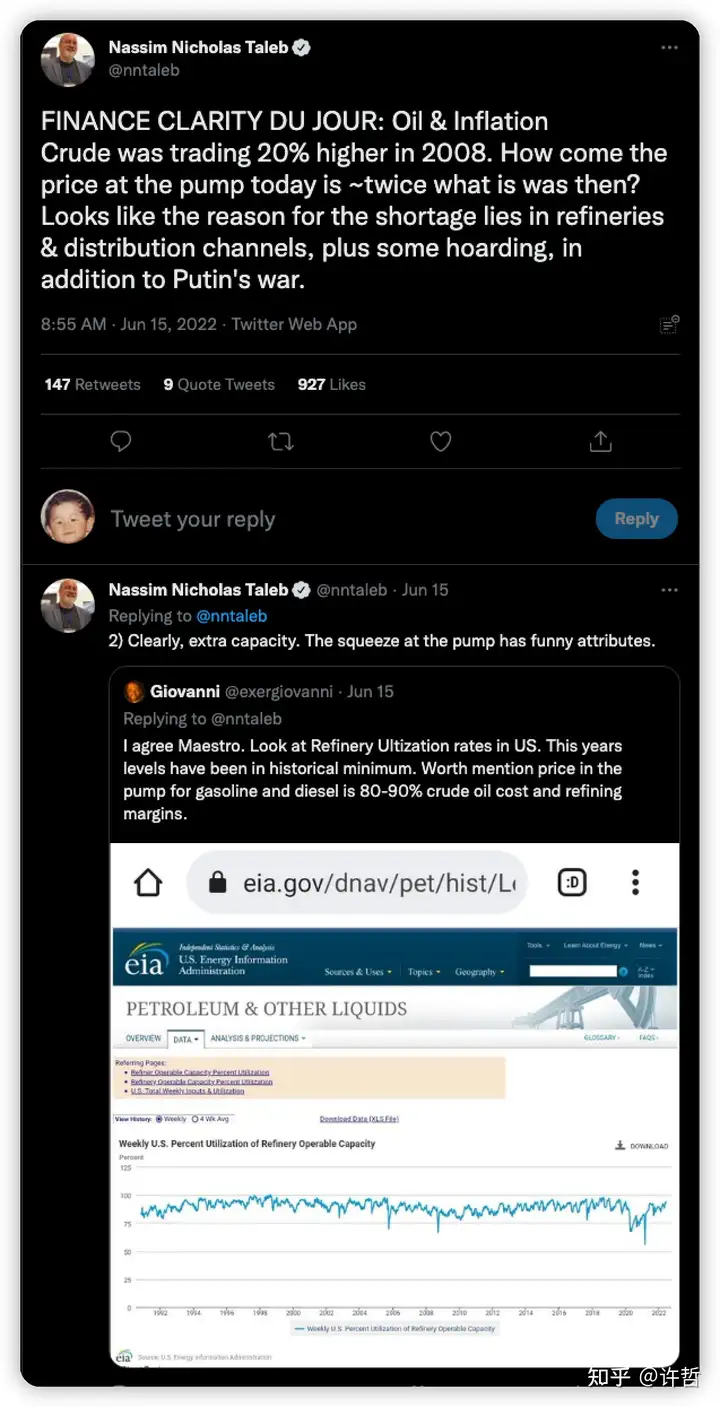

然后我们看塔勒布关于供应链式通胀的一个说明

2022年6月15日发的推

金融界今日份人间清醒!油价2008年那会儿高了20%,为什么现在加油站里的价格是那个时候要翻倍了?看来短缺的原因是炼油厂和分销渠道里的问题,还有一些囤积居奇的,和普京的战争。

然后下面有一个Giovanni的网友说大师说的对,你看今年美国炼油厂的利用率都到历史最低点了。另外加油站里八九成的价格是油价和炼油成本。

塔勒布回推到:

很明显,产能过剩的。这个加油站的连锁反应很有趣啊。

这里的意思是加油站作为炼油厂的下游,因为产能过深且供应链卡壳造成的连锁反应是很值得玩味的。

也就是塔勒布认为的通胀有供应链的问题,而非单纯的货币因素。 当然货币政策导致的资产泡沫驱动的,所以加息当然是必要的,但不要觉得加息了就都好了,供应链还卡着呢。

下面是喜闻乐见的吐槽联储环节:

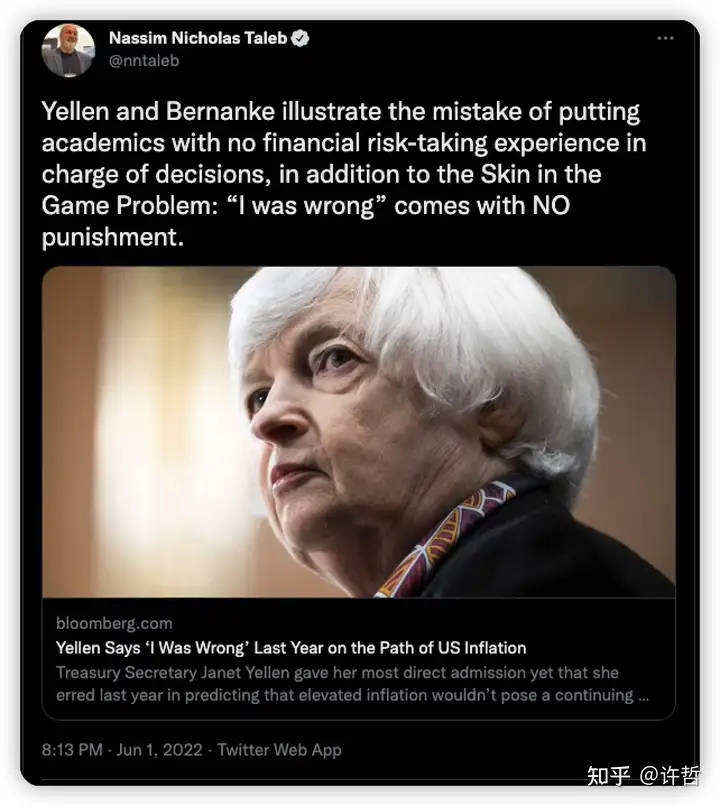

源新闻是:耶伦表示关于去年我预测通胀暂时的言论,我错了。

塔勒布毒舌道:

耶伦和伯南克阐明了让没有在金融界真刀真枪干过的人来负责决策是完全错误的。除了他们没有“躬身入局”的问题外。“我错了”并不会收到任何惩罚!

这个是非常塔勒布的言论,承担相应的风险和惩罚才是可信的,一个系统没有惩罚性反馈,所有的一切都是飘着的,完全主观臆断的,没有经历过事实性的严厉考验的。关于这个价值观,我不能同意更多,太对了。